El futuro del oro: ¿Mas brillante que nunca?

Miércoles, 18 de Noviembre de 2020

El precio del oro se está disparando a nuevos niveles a pesar de, o quizás debido a, los problemas que afectan a la economía global, y los expertos predicen que aumentará aún más, rompiendo todo tipo de récords anteriores. ¿Lo hará, y qué hace que este metal en particular sea tan especial?

¿Dónde acaba actualmente la mayor parte del oro del mundo?

Es algo gracioso, pero nuestro primer uso principal del oro fue convertirlo en baratijas caras como joyas, iconografía y adornos funerarios. Hacia el 3000 a. C. comenzamos a utilizarlo para el comercio, y en el año 600 a. C. era un componente importante de nuestras primeras monedas. Más de seis mil quinientos años después, más del 90% del oro extraído anualmente está (todavía) destinado a joyería, lingotes y monedas; en otras palabras, artículos de colección de valor considerable.

Statista nos informa que el desglose global real del uso de oro en 2019:

- •joyería: 48,5%,

- inversión: 29,19%,

- bancos centrales: 14,84%,

- tecnología: 7,48%

Se utiliza muy poco oro para fines industriales, aunque es probable que este uso aumente a medida que la tecnología encuentre nuevas formas de utilizarlo. Sin embargo, el oro sigue siendo en su base una inversión más que un producto industrial. Producimos lo suficiente cada año para crear productos de inversión, pero no lo suficiente como para inundar el mercado o permitir la producción en masa.

De hecho, cuando se trata de eso, gran parte del valor notablemente especial del oro tiene que ver con su rareza, versatilidad, durabilidad y, por supuesto, belleza. Históricamente, estas cualidades llevaron a los humanos a colocarlo en un pedestal desde el principio y nunca ha bajado de esas alturas.

El oro hoy es valioso porque:

1. El oro es escaso. La reserva de oro de la tierra es finita, y ya hemos desenterrado la mayor parte. También sabemos que las reservas accesibles en tierra firme están disminuyendo, aumentando así su valor. También hace relativamente poco tiempo que nos hemos dado cuenta de que podemos hacer algo constructivo sobre las cantidades comercialmente significativas de oro y otros metales valiosos que terminan en los vertederos a través de teléfonos móviles viejos, discos duros de computadoras y otros dispositivos tecnológicos ´desactualizados´. artilugios. Reciclarlos de manera efectiva ayudará a aliviar parte de la demanda.

2. La extracción de oro es similar a sacar una aguja de un pajar, aunque con la ayuda de un detector de metales. Producir oro es un ejercicio costoso que requiere tamizar toneladas de roca estéril para extraer solo unos pocos gramos del metal precioso. De hecho, desde el descubrimiento de esas primeras pepitas de oro hace más de 6600 años hasta hoy, se estima que probablemente solo hayamos extraído lo suficiente para caber en un solo campo de fútbol a una profundidad de menos de 3 metros. Cada año extraemos lo suficiente para agregar menos del equivalente a una capa de pintura a la superficie.

3. El oro es un metal muy útil, muy versátil y duradero (no corrosivo). A veces llamado el ´Rey´ de los metales, el oro tiene un número atómico de 79 y es uno de los ´metales nobles´. El ´número atómico´ se refiere al número de protones en los núcleos de los átomos de una sustancia. Con los metales, cuanto mayor es el número, más denso o más pesado es el metal. A modo de comparación, el uranio es actualmente el elemento natural más pesado conocido con un número atómico de 92. Hay elementos más pesados alrededor, como el oganesson, que tiene un número atómico de 118, pero invariablemente son artificiales.

Aún más significativo, el oro se encuentra en la parte superior de la lista de metales nobles, por lo que es, en efecto, el ´Ser Supremo´ de los metales nobles. Es prácticamente indestructible cuando se trata de corrosión y oxidación. Es por eso que los artefactos de oro encontrados en tumbas y tumbas antiguas todavía se ven tan prístinos y frescos (una vez que se han limpiado) como el día en que fueron enterrados hace muchos miles de años.

¿Qué es un metal noble? La respuesta depende más bien de si eres físico o químico.

- En física, que tiene la definición más estricta de "metal noble", se refiere a los metales que han completado las bandas D llenas o "subcapas d" en su estructura atómica, lo que los hace muy estables. Solo el oro, la plata y el cobre forman parte de esta exclusiva lista de metales nobles.

- En química, los metales nobles son metales que son intrínsecamente muy resistentes a la oxidación y la corrosión, es decir, al contacto con gases y líquidos en su interfaz de superficie. Esta lista de metales nobles es más amplia y generalmente incluye oro, platino, plata, paladio, rodio, rutenio, osmio e iridio.

- Sin embargo, no está fijado en concreto, por lo que a veces verá otros metales como renio, cobre y mercurio incluidos. Incidentalmente, el cobre solo hace el grado aquí porque desarrolla una capa de óxido superficial delgada cuando se encuentra con líquido o aire. En la parte superior de la lista se encuentra, por supuesto, el oro, el más corrosivo y resistente al deslustre de todos.

4. El oro es un excelente conductor de calor y electricidad con un valor industrial significativo. El oro es el tercer mejor conductor de electricidad detrás de la plata (el estándar ´plata´ de los conductores eléctricos con un rango de 100) y el cobre, que tiene un rango de 97. El oro tiene un rango de 76. También es el tercer mejor metal para térmicos conductividad nuevamente detrás de la plata (arriba) y el cobre. Nota al margen interesante: el diamante es en realidad el mejor conductor térmico de todos, pero a la inversa es un gran aislante eléctrico porque es extremadamente pésimo para conducir electricidad.

Sin embargo, donde el oro triunfa sobre la plata y el cobre en conductividad (ambos tipos) es en sus cualidades superiores de durabilidad (no corrosivas, no oxidativas), razón por la cual se utiliza a menudo en aplicaciones delicadas de alto rendimiento como la electrónica. Si el oro fuera más barato y menos raro, probablemente se usaría mucho más en aplicaciones de conductividad general.

5. El oro es muy denso y maleable. El oro, con su alto número atómico, es muy denso. También es muy maleable y se puede untar muy finamente. Se puede trabajar con un gramo en 165 metros de alambre no corrosivo y de larga duración, o en un metro cuadrado de película de 50 nanómetros de espesor. Ambas son características muy útiles.

6. El oro es uno de los principales metales preciosos (¡no hay sorpresas!)

Según Wikipedia, un metal precioso (que no debe confundirse con un metal noble, aunque algunas de las características se superponen) es un “elemento químico metálico raro y natural de alto valor económico. Químicamente, los metales preciosos tienden a ser menos reactivos que la mayoría de los elementos (ver metal noble). Suelen ser dúctiles y de gran brillo ".

Los otros metales preciosos importantes son la plata, el paladio y el platino. Hasta hace poco, el oro era el más caro de estos metales, pero durante el año pasado, el paladio saltó a esa posición ya que la demanda del componente crítico del convertidor catalítico sigue superando la oferta.

7. El oro es un metal de acuñación. Junto con la plata y el cobre, el oro se clasifica como un metal de acuñación tradicional debido a su larga historia de uso para este propósito. A lo largo de la historia, las monedas de oro y las monedas con un alto componente de oro siempre se asociaron con las denominaciones de moneda más altas y, a menudo, se reservaron para el comercio de alto valor.

8. El oro tradicionalmente dio su valor a las principales monedas del mundo.

Cuando nació el papel moneda, lo que inicialmente le dio valor fue el oro: cada tipo de billete o billete estaba respaldado por una cantidad acordada de oro. Este era el ´patrón oro´, un “sistema monetario en el que la moneda o el papel moneda de un país tiene un valor directamente vinculado al oro. Con el patrón oro, los países acordaron convertir el papel moneda en una cantidad fija de oro. Ese precio fijo se utiliza para determinar el valor de la moneda ". ~ (Sabías que: ¡los chinos de la dinastía Tang (618-907 d.C.) fueron los primeros en usar papel moneda!)

A lo largo del siglo XIX y principios del XX, la mayoría de las principales monedas del mundo se basaron en el patrón oro. Sin embargo, esto se abandonó en gran medida en las décadas de 1920 y 1930 a favor de los sistemas basados en fiat, aunque EE. UU. Mantuvo un vínculo entre el oro y su sistema monetario hasta 1971.

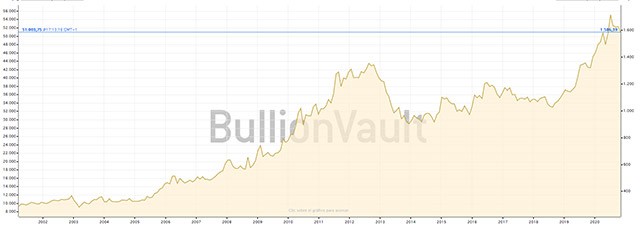

9. El oro, a pesar de sus altibajos, sigue siendo sinónimo de seguridad, estabilidad y longevidad, quizás en detrimento de los inversores incautos. Si bien es tentador pensar que el oro tiene un valor inquebrantable, no lo es. Está sujeta a las mismas subidas y bajadas de valor que otras inversiones. Hace dos décadas, se cotizaba a menos de $ 300 la onza.

Desde entonces, ha subido a las vertiginosas alturas de 1.845€ la onza en agosto de 2011, volvió a caer a la marca de 920€ en 2016 y volvió a subir para permanecer relativamente estable entre 1.100€ - 1.250€ durante los últimos años. Volvió a despegar a mediados de 2019 y, aparte de una pequeña corrección en marzo de 2020, ha seguido subiendo desde entonces para finalmente romper la marca del precio al contado de 1.950€ a principios de agosto de 2020.

Hay una verdad interesante sobre el precio del oro.

Campbell Harvey es economista de la Universidad de Duke y asesor de Research Affiliates de la empresa de estrategia de inversión. Tiene un gran interés en el oro y su relación con los engranajes económicos fundamentales. En particular, su investigación sobre el valor del metal a lo largo de las edades desde este ángulo ha arrojado información interesante.

Una de las cosas que investigó fue cuánto se les pagó a los peces gordos del ejército romano en el día (hace unos 2000 años). Según los meticulosos registros romanos de la época, a sus centuriones se les pagaba en monedas, y el valor del oro en esas monedas en ese momento se traduce más o menos igualmente en el salario en dólares de un capitán del ejército de los Estados Unidos de hoy en día. Esto, junto con varios otros ejemplos, indica que “la misma cantidad de oro tenía el mismo valor en relación con los gastos domésticos en el Imperio Romano que ahora. …. Eso significa que más de todos esos siglos, el aumento en el precio del oro ha igualado el aumento de los precios en general “.

¿Qué hace que el precio del oro suba e inevitablemente baje?

Pregúntele a una docena de "expertos" diferentes y probablemente obtendrá una docena de teorías diferentes. Tradicionalmente, se ha creído que el precio del oro sigue inversamente la suerte del dólar estadounidense. Cuando eso es débil, y la confianza del consumidor en él y en la economía estadounidense en general es baja, el precio del oro sube y viceversa. Sin embargo, muchos creen que es una visión demasiado simplista y no siempre está totalmente respaldada por la historia. Ha habido momentos en los que el dólar estadounidense ha subido, pero también lo ha hecho el precio del oro y viceversa.

Campbell Harvey cree que, a largo plazo, el oro sigue más o menos la inflación natural y refleja los índices de precios al consumidor y del costo de vida. Esto tiene sentido dado que desde que comenzamos a usar el metal como un producto comercial, fundamentalmente le hemos dado un valor en términos de ´cuánto comprará una cantidad determinada en forma de bienes y servicios´ (la antigua ´Estándar dorado´).

Hay mucha evidencia para respaldar la opinión de Harvey. Su investigación muestra que durante casi el último medio siglo, el precio promedio del oro ajustado a la inflación, o su precio a largo plazo, ha estado fluctuando en un múltiplo bastante consistente de alrededor de 3.5 del IPC. Esta función múltiple de ´precio a IPC´ es algo así como la relación precio-ganancias y sirve como un punto de referencia o línea de base bastante precisa del verdadero valor del oro en relación con la confianza y el gasto del consumidor.

Lo que sube inevitablemente vuelve a bajar

De vez en cuando, las fuerzas extraordinarias del mercado empujan al oro muy por encima (como ahora, el oro se cotiza alrededor de 7,5 veces por encima del IPC, que no es sostenible a largo plazo) o por debajo de este índice de referencia. Puede que siga así por un tiempo, pero eventualmente, como sucede con las acciones de las empresas cuando suben y suben, los precios llegan a un punto en el que los inversores ya no están preparados para pagar 'esa cantidad' por su parte del dólar corporativo ganado, o una onza de oro. Cuando eso sucede, los inversores venden mientras las cosas van bien, obtienen sus ganancias y corren, lo que hace que los precios vuelvan a bajar hacia el "índice de referencia". Por el contrario, el oro también puede permanecer por debajo del índice de referencia durante períodos prolongados, que es cuando los inversores inteligentes (y pacientes) comprarán.

Fuerzas pertinentes del mercado detrás del meteórico ascenso actual del oro

Actualmente, el gobierno de los EE. UU. y su Sistema de la Reserva Federal están imprimiendo dinero casi ad hoc, ha firmado enormes paquetes de rescate para sus ciudadanos, ha mantenido las tasas de interés en poco menos del 1% y también se está produciendo una degradación de la moneda. No están solos en hacer esto de ninguna manera, pero con fines económicos globales, es Estados Unidos lo que más "importa". Luego está el deterioro de la relación entre Estados Unidos y China, las inminentes elecciones presidenciales estadounidenses, la desaceleración sin precedentes de la mayoría de las economías del mundo y la incertidumbre sobre el futuro provocada por la pandemia de salud mundial.

Desde el punto de vista de la inversión, las bajas tasas de interés actuales en gran parte del mundo desarrollado significan que mantener el dinero invertido en el sistema bancario no es la opción de inversión más rentable. En abril, el Bank of America predijo que el oro alcanzará los US $3.000 la onza antes de finales de 2021, en gran parte porque es probable que las tasas de interés se mantengan bajas al menos durante ese tiempo, y quizás más.

Ciertamente, son tiempos sin precedentes e inciertos para el mundo moderno y la gente está entrando en pánico por su salud, seguridad laboral, finanzas, economía ... Históricamente, hemos visto una y otra vez que los tiempos inciertos sacan a relucir el virus del oro en los inversores, generando frenéticos especuladores que (insosteniblemente) elevan su precio. De hecho, los analistas de Goldman Sach recomendaron en marzo, durante ese breve período de corrección, que "ahora es el momento de comprar oro" porque es un "refugio seguro durante la actual turbulencia económica".

Sin embargo, el pico actual del precio del oro tiene algunos factores adicionales que difieren de los picos pasados. Observamos el aumento de los fondos de jubilación megalitos en un artículo anterior y su creciente dominio de las bolsas de valores del mundo. Estos fondos ejercen enormes poderes de inversión, y si todos van tras el oro al mismo tiempo, eso afectará al mercado de manera importante.

Del mismo modo, autoridades como Campbell Harvey señalan el aumento de los fondos cotizados en bolsa (ETF) de oro que han facilitado mucho para el "Joe Blow medio" "adquirir oro". Eso ayuda a impulsar picos impulsados por los inversores como el que está ocurriendo ahora. Coloquialmente denominados "pasivos masivos", estos grandes fondos se especializan en carteras de inversión pasivas, también conocidas como "comprar y mantener", que generan beneficios a largo plazo. De hecho, los fondos de jubilación a menudo ofrecen a los miembros elegibles la opción de invertir en oro a través de ETF y otros fondos administrados. Actualmente, parece que muchos involucrados en estos ETF creen que el impulso del oro continuará subiendo sin problemas durante algún tiempo, lo que está alimentando el fuego.

"La gente crea su propia verdad"

Bien podrían tener razón. Al conocido empresario Warren Buffett le gusta usar la frase 'efecto de carro' para describir el impulso de bola de nieve que ocurre cuando la gente comienza a comprar grandes cantidades de un producto en particular. Cuanto más compran, más demanda crean, lo que eleva el precio. Esto les confirma (a ellos) que su inversión está en el dinero y, por lo tanto, el impulso sigue creciendo. Actualmente, cuanto más los inversores continúen invirtiendo su dinero en oro como una forma de protegerse contra las incertidumbres futuras, es probable que suba más. Al menos eso es hasta que ese otro principio económico secular entre en acción: lo que sube seguramente debe bajar de nuevo, y entonces "la burbuja estalla".

¡Cuándo sucederá eso es la pregunta de los 6.000€!

¿Podría estar sucediendo ya? Después de alcanzar esos máximos eufóricos de 1.700€ + a mediados de agosto, vimos otra corrección leve con los precios cayendo nuevamente por debajo de 1.6000€.

Los ETF de oro también han informado días consecutivos de salidas, por lo que es evidente que algunos inversores están cobrando su oro y rescatando. El precio también se ha estabilizado desde entonces, en su mayoría rondando entre 1.600€ y 1650€ con un pico de corta duración que lo recuperó por encima de 1700€.

Sin embargo, los expertos creen que este ciclo de repuntes y correcciones menores continuará al menos mientras las tasas de interés globales sigan siendo excepcionalmente bajas, la moneda se devalúa, los gobiernos imprimen dinero y financien paquetes de estímulo masivos.

NUESTRAS TIENDAS

- Barcelona

- Monte Cash DANTE

- Monte Cash PRIM

- Alt Urgell

- Monte Cash La Seu d'Urgell

- Osona

- Monte Cash Vic